給与所得の方!所得税の確定申告を検討されている方へ

2024/12/132025/01/14

給与所得のある方は、只今、「年末調整」による今年最後の給料・賞与等で給与所得に関する所得税の計算は終了します。一部の方は、確定申告が必要です。このブログでは、主に「年末調整」と「確定申告」の違いや確定申告の準備を中心にした内容になっています。

目次

「年末調整」とは!

「年末調整」とは、毎月の給料の支払時に、「所得税」が差し引かれている(天引き)と思います。1年間の給与から天引きされた所得税額と、実際に支払うべき所得税額との差額を調整するために行われます。これにより、過払いがあれば還付され、不足があれば追加徴収されます。基本的には、職場から各種用紙が配付され間違いなく記載や証明書等の提出に誤りがなければ「確定申告」はしなくても済みます。

「確定申告」とは!

今回は、給与所得者・雑所得者に関する「確定申告」に関するご説明です。個人事業や不動産賃貸業のある方は、こちらでご確認ください。

- 「年末調整」では、一部の所得控除・税額控除のみ受けられます。医療費控除・寄附金控除・いわゆる住宅ローン控除(1回目)は「確定申告」のみの手続です。

- 「年末調整」に誤りがあった時。誤りに気付いたタイミングで年末調整をやり直すことはできますので、職場でのご相談になります。再調整ができない場合は、「確定申告」をすることになります。

- 給与所得以外の収入がある場合は、「確定申告」になります。自宅の売却・配当・生命保険等の保険金等、確定申告が必要かどうかは、具体的な収入状況によって異なりますのでご注意が必要です。

- 確定申告期間中(通常2月中旬から3月中旬)であれば、最後に提出された申告書が有効になります。

所得税の確定申告書の提出期限はいつなの?

申告と納付の期限です。

令和6年分の所得税の確定申告書の提出期限は、令和7年3月17日月曜日です。通常は3月15日が期限ですが3月15日は土曜日です。この場合の期限は、17日になります。

早めに準備をしたいこと

できることから早めに準備を始めることが大切です。

簡単にできる準備:

- 家族分の医療費の集計:令和6年中に支払った分です。医療費集計フォーム(国税庁HP)も参考にしてください。

- 副業ある方:1年間の収入と経費の集計

- 今年提出した「確定申告書の控」の確認

- マイナンバーカードを使って申告している方は、「電子証明書の有効期間」のチェック

これだけでも、2月や3月に書類を探して慌てることがなくなります。年内から資料を揃えることで、余裕を持って確定申告を進めることができますよ!

よくある質問のQ&A

よくある質問をまとめてみました。

Q1 医療費控除での還付申告は、5年さかのぼって申告できるとのこと。まとめての提出でもいいですか?

A1 給与所得者で年末調整が適切にされている方は、数年分まとめてしてもいいですね。各年分の集計と確定申告書が必要です。また、確定申告をしているけど「医療費控除」を申告していない場合は、再度、確定申告を提出するのではなく「更正の請求」になります。手続きが異なります。ご注意ください。

Q2 給与以外の収入が20万円以下であれば所得税の確定申告は不要と聞きますが、詳細を教えてください。

A2 まず、年末調整が正しくされていることが条件にはなります。また20万円以下とは、収入から経費を引いた後の金額(所得金額といいます。)になります。この場合は、所得税(国税)は申告不要ですが、地方税(住民税)は申告不要ではありませんので注意が必要です。住民税の申告方法は、お住まいの市区町村によって異なりますので、ご確認ください。 また、医療費控除を受けるために申告を行う場合、20万円以下の所得も申告しなければなりません。ただし、医療費控除の対象となる医療費の合計額が一定額を超えない場合は、確定申告は不要です。

Q3 令和6年中に年末調整済みの給与と一時所得になる生命保険の保険金があります。給与は年末調整が正しくされているから確定申告は一時所得のみの申告で構いませんか?

A3 確定申告は1年分のご自分の所得等の精算になります。給与所得と一時所得の両方の申告になります。その際に所得控除は年末調整による内容を申告しても構いませんが、例えば、一時所得を加算することによって合計所得金額が1,000万円を超えた場合、年末調整で配偶者控除を適用されていても、確定申告では配偶者控除を適用することはできませんので、ご注意ください。

Q4 パートの妻はいわゆる「103万円の壁」を超えていません(収入金額100万円)が、相続で引き継いだ賃貸物件の不動産所得が25万円ありました。妻を配偶者控除できますか?自分の収入は800万円の給与のみです。また医療費控除の申告をしようと思っています。

A4 まず、奥様の所得金額は、給与所得35万円(100万円ー65万円=35万円)、不動産所得25万円、合計所得金額は60万円(35万円+25万円)ですので、配偶者控除は受けられませんが、配偶者特別控除は38万円は受けられます。医療費控除の申告をする際に、配偶者特別控除を申告してください。

国税庁のHPは、「確定申告特集」がアップされています。

毎年、国税庁のHPでは「確定申告特集」(国税庁HP)にて確定申告を広報しています。申告の流れや必要な情報が分かりやすく整理されています。

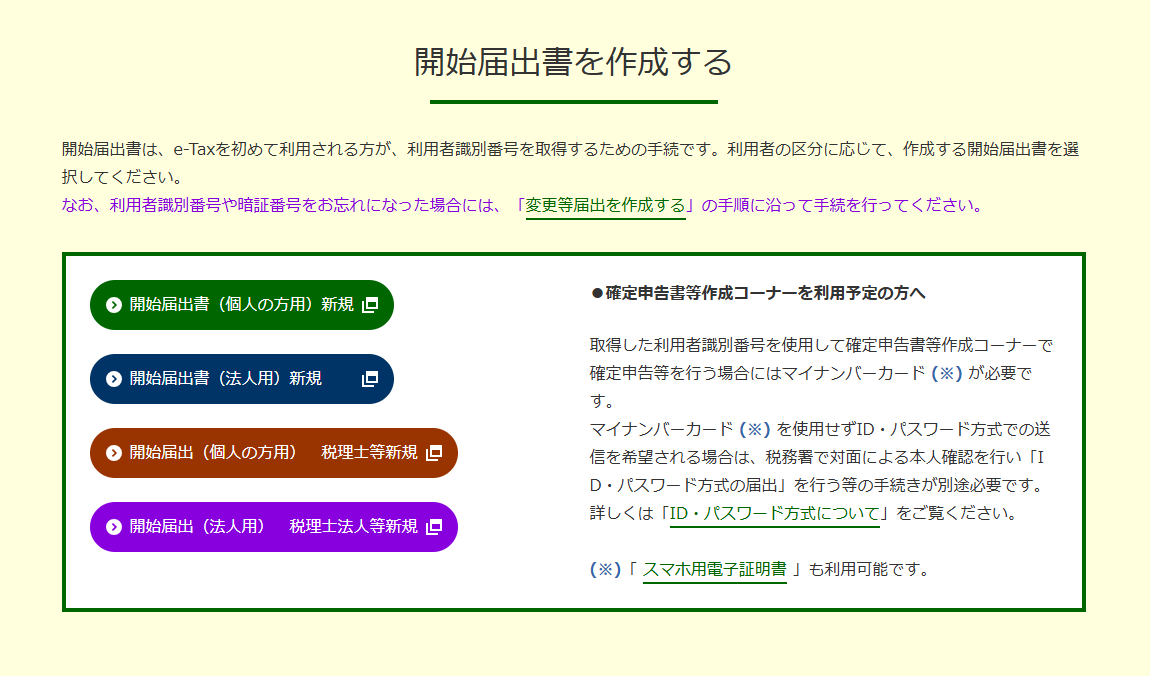

国税庁のHPには、申告書を作成するためのコーナーがあり、令和7年1月6日に公開されました。このコーナーを利用することで、申告書の作成が一層スムーズになります。作成コーナーが公開された後、「ご自分で作成する方」の情報を追加しますので、しばらくお待ちください。

所得金額の計算にお悩みがある方は税理士にご相談ください。

右下の「初回面談相談無料」からお問い合わせ下さい。

適切なタイミング

1. 早めの準備が鍵 :税理士に依頼する場合、確定申告の提出期限が迫ってから依頼するのではなく、早めに準備を始めることが重要です。一般的には、年明け早々、もしくは12月から準備を始めるのが理想です。税理士も多くのクライアントを抱えているため、早めに依頼することでスムーズに対応してもらえます。

2. 事前相談の重要性 :確定申告のシーズンが近づく前に、一度事前に税理士と相談の機会を持つと良いでしょう。これにより、必要な書類や準備すべき事項を確認し、効率的に進めることができます。

効果的なコミュニケーション

1. 定期的な連絡:税理士との連絡を定期的に行うことが重要です。進捗状況の確認や必要な資料の提出など、随時情報を共有することで、確定申告がスムーズに進行します。月に一度のミーティングや電話連絡を設定すると良いでしょう。

2. 明確な情報提供 :税理士に提供する情報は、できるだけ明確にまとめることが大切です。例えば、収入や支出の明細書、レシートや請求書などを整理し、税理士がすぐに確認できるようにすることがポイントです。

3. 不明点や疑問点の確認:疑問点や不明点があれば、すぐに税理士に確認しましょう。適切なアドバイスを受けることで、誤った申告を防ぐことができます。また、税理士もあなたの状況をよく理解することができ、より適切なサポートを提供できます。

4. コミュニケーションツールの活用 :メールや電話、オンラインミーティングなど、税理士とのコミュニケーションツールをうまく活用しましょう。特に忙しい時期には、スムーズな連絡手段を確保することが重要です。